Obligaciones fiscales si tienes una tienda online

Puedes crear una empresa online siendo autónomo o a través de una sociedad mercantil.

En ambos casos deberás presentar de forma trimestral el modelo 303 y el modelo 390 (resumen anual de IVA) se entrega en el mes de enero. El resumen anual del IVA es exactamente eso: un resumen. Y en él tendrás que incluir con detalle todo lo reflejado en las declaraciones trimestrales.

También en ambos casos tienes que pagar por el beneficio obtenido. En caso de tener una sociedad mercantil, presentarás de forma anual el modelo 200 (Declaración del impuesto de Sociedades) y en caso de ser empresario autónomo tendrás que tributar por el Impuesto sobre la Renta.

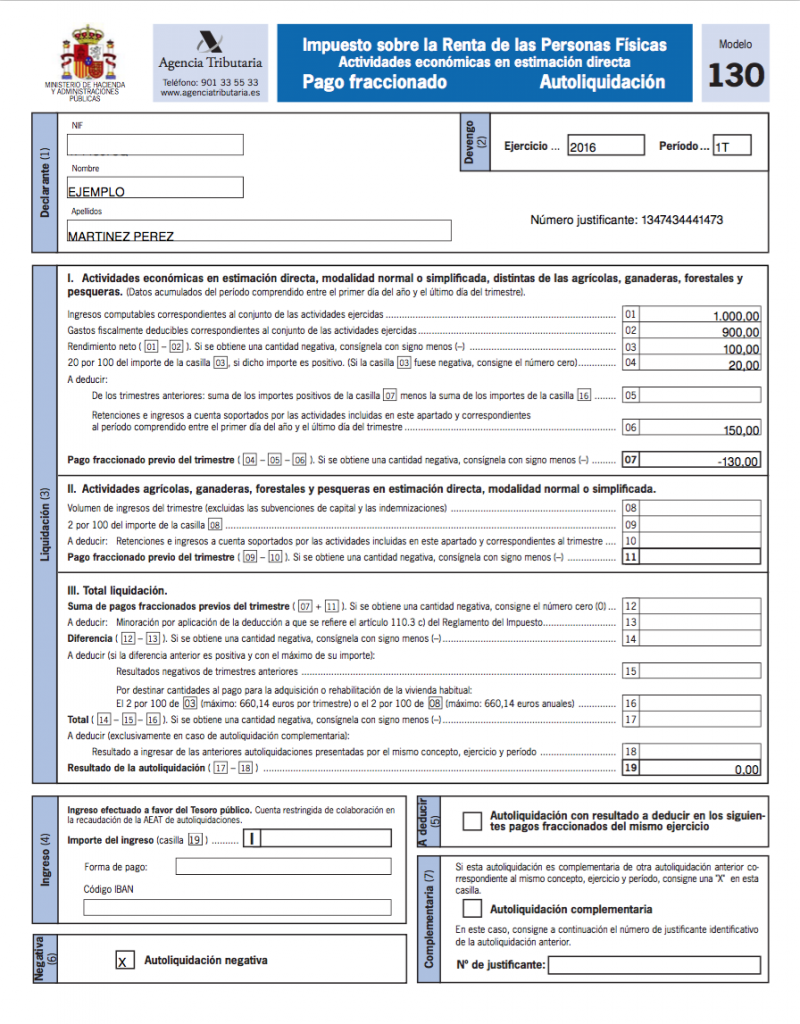

Los empresarios individuales cumplen con esa obligación presentando el modelo 130 y su correspondiente resumen anual, el modelo 100, es decir, la declaración de la renta (pincha aquí para aprender cómo hacer la declaración de la renta para vendedores online).

La renta se presenta entre los meses de abril y junio y en ella se incluyen los rendimientos del trabajo, los rendimientos de capital y los rendimientos de actividades económicas, es decir, el rendimiento de tu tienda online. En la declaración del IRPF deberás incorporar tus ingresos y los gastos deducibles, clasificados por conceptos.

Plazo para entregar las declaraciones trimestrales

Todas las declaraciones trimestrales (modelos 303 y 130) las debes entregar en los meses de abril, julio, octubre y enero.

¿Qué es el modelo 130 de gastos fiscalmente deducibles?

Es importante aclarar una cosa: lo que pagas de forma trimestral en concepto de IRPF en el modelo 130 es un pago a cuenta sobre tus beneficios. Y se regulariza en el modelo 100, la declaración de la renta anual.

En ese momento se tendrán en cuenta muchos otros factores para calcular si has pagado de más o de menos, por ejemplo, tu situación familiar, los ingresos obtenidos de otro tipo, las deducciones fiscales que aplica la comunidad autónoma en la que resides o las inversiones que haces en planes de pensiones. Es necesario que tengas una planificación a largo plazo.

La cuenta para hacer la autoliquidación del modelo 130 es fácil: sumas todos los ingresos y restas todos los gastos deducibles. De esa forma, obtienes el resultado de tu actividad. Sobre ese resultado, tu beneficio, pagarás a cuenta un 20 %.

El modelo 130 es acumulativo, es decir, en el primer trimestre declararás ingresos y gastos desde el 1 de enero al 31 de marzo; en el segundo trimestre declararás ingresos y gastos desde el 1 de enero hasta el 30 de junio; y así sucesivamente.

¿Qué gastos son deducibles en tu tienda online?

Da igual si tienes una sociedad mercantil o eres empresario autónomo el concepto de gasto deducible pasa porque este sea necesario para la actividad y además debes tener una factura que lo justifique.

Definición de gasto deducible

Los gastos deducibles son los necesarios para poder desempeñar tu actividad empresarial.

Como hemos dicho antes, los gastos deducibles en el modelo 130 se restan de los ingresos obtenidos y de este modo se calcula lo que tienes que pagar a hacienda. Y, es imprescindible para su justificación que se encuentren recogidos en una factura.

Como sabes, casi todos tus gastos están gravados por el IVA. Para el cálculo del beneficio tendremos en cuenta solamente la base imponible de cada factura (sin sumarle el IVA) y el gasto total en aquellos otros gastos que no están gravados por este impuesto (por ejemplo, la cuota de autónomos o las importaciones que haces en China.

Cuáles son los gastos fiscalmente deducibles para un autónomo

Aquí tienes un listado de los 11 gastos fiscalmente deducibles en el modelo 130.

- Consumos de explotación: son las compras de mercancía, los productos que has comprado para vender en tu tienda online.

- Sueldos y salarios: se refiere a las cantidades que pagas a tu empleados, en caso de tenerlos.

- Seguridad Social a cargo de la empresa (incluidas tus cotizaciones como autónomo).

- Otros gastos del personal: por ejemplo, los cursos de formación.

- Arrendamientos: Se puede desgravar el alquiler de tu oficina o local. O el de un coche, siempre que sea necesario para tu tienda online.

- Reparaciones y conservación: en este apartado incluimos los gastos de mantenimiento necesarios.

- Servicios de profesionales independientes: gestoría online, notarios, abogados…

- Tributos fiscalmente deducibles: por ejemplo, el Impuesto de Bienes Inmuebles (IBI) si tienes un local u oficina en propiedad que utilizas en tu e-commerce.

- Gastos financieros: ¿has tenido que pedir un préstamo para financiar tu negocio? Puedes deducir los intereses. Fíjate bien en el recibo que te envía tu banco. Y, por supuesto, serán deducibles las comisiones que te cobran las plataformas de pago que utilizas.

- Amortizaciones: lo podríamos definir como el “desgaste” de aquellos bienes propiedad de la empresa que perduran en el tiempo, por ejemplo, los equipos informáticos, el mobiliario…. Debes aplicar la tabla de amortización simplificada, especial para esta modalidad.

- Provisiones deducibles y gastos de difícil justificación: se cuantificarán exclusivamente aplicando el porcentaje del 5 por 100 sobre el rendimiento neto.

Para poder acogerse a la estimación directa simplificada no se pueden llevar a cabo actividades cuyo importe de facturación del año anterior supere los 600.000 euros.

En caso de que tributes por Estimación Directa Normal cambian algunas cosas:

- debes aplicar el sistema de amortización que usan las sociedades mercantiles.

- en el régimen de estimación directa normal no se permite que un autónomo pueda deducir lo que se conoce como gastos de difícil justificación.

- podrás imputar como gasto deducible las facturas que lleven seis meses sin pagarse.

En este caso tus obligaciones fiscales son mayores: te lo explicamos más adelante.

Cuáles son los gastos deducibles para una sociedad mercantil

Ten en cuenta que una sociedad mercantil tienes que llevar Libros de contabilidad según indica el Código de Comercio.

En el caso de sociedades para que un gasto tenga el carácter de deducible:

- tiene que estar debidamente contabilizados en la cuenta de pérdidas y ganancias o en una cuenta de reservas si así lo establece una norma.

- Es necesario que todos los gastos estén justificados para poder deducirlos. Para ello necesitamos guardar la factura, ticket (factura simplificada), nóminas, escritura pública, etc.

- Los gastos tendrán que imputarse en el periodo impositivo en que se devenguen.

- Será necesario que todo gasto esté correlacionado con un ingreso. Porque para ser deducibles, los gastos deberán realizarse con el objetivo de obtener un beneficio.

En general, las sociedades y los empresarios en Estimación Directa Normal aplican la deducibilidad de las facturas de forma muy similar.

¿Dudas sobre algunos gastos deducibles?

¿Puedo deducir el seguro médico?

Puedes deducir el seguro de enfermedad: hasta 500€ euros no solo por tu póliza, sino también por la de tu cónyuge y tus hijos menores de 25 años, si estos aún viven en el domicilio familiar y no superan unos ingresos mínimos. En caso de que algún miembro de la familia tenga una discapacidad podrás decir hasta 1.500 euros.

¿Se puede desgravar el alquiler o la hipoteca de mi casa?

Hay cada vez más personas que trabajan desde casa como autónomos. Seguramente será tu caso: una de las ventajas de tener una tienda online es precisamente que no es necesario tener almacén ni local.

Por ello, muchos se preguntan si la deducción de los gastos de la luz es posible cuando se es autónomo. y la respuesta es sí.

En ese caso puedes deducir algunos gastos de la vivienda que afecten al desarrollo de tu actividad (agua, gas, electricidad, teléfono e Internet). Estas son las facturas que se desgravan en la declaración de la renta. Así que tenlas bien organizadas.

Podrás aplicar una deducción de un 30% (sobre la parte dedicada exclusivamente a la actividad), es decir, puedes desgravar parte de tu hipoteca si realizas tu actividad exclusivamente en casa, es decir, no tienes ningún local afecto a la actividad.

Pero no es tan sencillo deducir una parte del alquiler del piso. Ten en cuenta que tal vez tu contrato impida de forma explícita desarrollar una actividad económica en la vivienda. En ese caso, no podrás deducirte ninguno de los gastos. Además, recuerda que necesitas una factura emitida por el propietario.

Y para poder tener factura estando de alquiler, el casero será quien tenga que emitirla, añadirle el IVA y aplicar la retención del IRPF correspondiente, lo que le confiere determinadas obligaciones fiscales que tal vez no quiera asumir.

Además, es imprescindible que en el modelo de alta en el censo de empresarios (mod. 037) hayamos marcado que la actividad la realizamos en casa.

No vale que trabajemos en la mesa del salón o en la habitación de los invitados: tenemos que tener un espacio de trabajo delimitado si nos queremos desgravar el alquiler o hipoteca.

¿Puedo desgravar los gastos de las comidas fuera de casa?

Sí, los gastos de comidas son deducibles. Entre las cosas que puede desgravar un autónomo, hay un apartado específico para las dietas.

Puedes deducirte hasta 26,67 euros al día en concepto de dietas y, en caso de que estés en el extranjero, este importe de deducción puede subir hasta 48,08 euros al día.

En caso de que, por causa del desplazamiento, tengas que pasar la noche fuera de casa, esta cantidad puede duplicarse.

Por supuesto, tienes que tener factura. Y, además, tendrás que pagar con tarjeta o transferencia bancaria y haber realizado el gasto en día laborable.

¿Puedo deducir la compra de un coche y todos los gastos derivados por el mismo (gasolina, reparaciones, etc.)?

La respuesta genérica es NO. Podremos deducir la totalidad de IRPF e IVA solo en el caso de actividades en las que marca la Ley explícitamente para ello. Por ejemplo, en el caso de taxistas o agentes comerciales…. Por el contrario, para actividades no recogidas en estas excepciones y suponiendo que realizan parte de su actividad fuera de su domicilio, pueden deducirse el 50% pero solo a efectos del IVA, y 0 en el gastos de la base imponible para el IRPF.

Solo en casos en que el titular tenga dos vehículos como titular a su nombre, y uno de ellos rotulado con su nombre comercial y es de uso exclusivo para el trabajo como autónomo podrá defender en caso de comprobación de Hacienda que era correcta la deducibilidad de dicho gasto.

¿Cómo consigo las facturas necesarias?

La obligación de facturar de los empresarios y profesionales se recoge la Ley General Tributaria, en la Ley del Impuesto sobre el Valor Añadido y en el Reglamento por el que se regulan las obligaciones de facturación.

No olvides que siempre tienes que pedir una factura de los gastos que realices. La factura debe tener tus datos fiscales (DNI, nombre y apellidos y dirección fiscal o de nuestra actividad) y los del emisor de la factura. Irán numeradas y llevarán la fecha y la descripción de lo que has comprado.

Si la factura no tiene todos los datos, no será deducible.

El beneficio de tu negocio se calcula por diferencia entre los ingresos y los gastos fiscalmente deducibles, por lo que es muy importante que pidas factura de cada gasto que hagas.

Si tienes dudas acerca de su deducibilidad una asesoría online experta en ecommerce te puede ayudar.

Tienes obligaciones contables y fiscales

Todos los empresarios en estimación directa normal tienen que llevar una contabilidad ajustada al Código de Comercio y al Plan General de Contabilidad.

Si optaste por tributar en estimación directa simplificada tienes que llevar estos libros fiscales y tenerlos a disposición de la autoridad tributaria.

- Libro registro de ventas e ingresos

- Libro registro de compras y gastos

- Libro registro de bienes de inversión

¿Durante cuánto tiempo tengo que conservar las facturas?

El Reglamento de facturación, establece que deberán conservarse con su contenido original, ordenadamente y durante el plazo que establece la Ley General Tributaria los siguientes documentos:

- Facturas recibidas.

- Copias o matrices de las facturas expedidas.

- Los justificantes contables en las operaciones en las que sea de aplicación la inversión del sujeto pasivo.

- Los documentos acreditativos del pago del impuesto a la Importación.

Los diferentes documentos, en papel o formato electrónico, se deberán conservar por cualquier medio que permita garantizar al obligado a su conservación la autenticidad de su origen, la integridad de su contenido y su legibilidad.

En caso de que las facturas se refieran a la adquisición de bienes de inversión con IVA deducible, deberán conservarse durante su correspondiente período de amortización y los cuatro años siguientes.

Si tienes una tienda online y la explotas como sociedad mercantil debes saber que el artículo 30 del Código de Comercio dispone que los empresarios deben conservar sus libros de contabilidad, correspondencia, documentación y justificantes concernientes a su negocio, debidamente ordenados, durante seis años, a partir del último asiento realizado en los libros.

En cuanto a los documentos fiscales, la ley General Tributaria establece el plazo general de prescripción de cuatro años, a contar desde la finalización del plazo de presentación de las declaraciones, para que Hacienda determine la deuda tributaria mediante la oportuna liquidación y/o exija el pago de las mismas.

Pero el cómputo de plazos puede interrumpirse por cualquier acción de la Agencia Tributaria Hacienda debidamente notificada o por la interposición, por el contribuyente, de reclamaciones o recursos de cualquier clase.

Quieres saber más

- Cómo vender online sin ser autónomo

- Cómo empezar un negocio de dropshipping

- Cómo hacer dropshipping legalmente

- El mejor generador de nombres para empresas

- Cambios en las normas del IVA en la UE: qué necesitas saber